会計事務所プラス・ワン

| 1 | 東京都 | 会計事務所プラス・ワン |

|---|

|

法人・相続等税務調査対応実績は申告是認(修正なし)90%納税者の正当な主張を擁護する姿勢を貫いています。経営計画、財務体質強化等支援で事業発展をサポート。相続税申告、遺産分割等実績豊富です。迅速な対応をお試しください。 |

| 職員人数 | 税理士3名、巡回監査担当等職員5名 |

|---|---|

| 所長の年齢 | 77歳 |

| 職員平均年齢 | 35歳 |

| 営業時間 | 9:00〜17:00 土日祝日休み (緊急時は休日対応します) |

| 設立 | 昭和51年3月 |

| 所属団体など | 東京税理士会 |

| 顧問先 | 病院(医師)、電子機器製造・建設・コンテンツ関連事業等 |

| 料金 | 法人顧問料 月額2万円から、個人顧問料 月額1万円から(詳細は面談にて) 相続対策・経営改善等相談 1回3千円から(効果が感じられない場合は無料で結構です)詳しくはhttp://www.kaikei-plus1.com/まで宜しくお願いします |

| 対応地域について | 東京、埼玉等関東近県、京都、仙台 |

| 取扱業務 | |

| 得意業種 | |

| 対応ソフト |

| 社名 | 会計事務所プラス・ワン |

|---|---|

| 住所 | 東京都小金井市本町5-18-11 OZプラザ7F |

| アクセス方法 | JR中央線「武蔵小金井」駅 北口より徒歩2分 駐車場もございます。 |

会計事務所プラス・ワンの税金相談履歴

業務が年をまたぐ場合の経費の計上について

退職して初めての確定申告で、分からないことだらけです。

どうか宜しくお願いします。

昨年、個人で業務を請負い、請負額だけで100万くらいになります。

お聞きしたいのは、完了予定が今年2月末(入金3月末)の業務についてです。

現在まだ進行中の業務なので、収入は今年に計上することになるかと思いますが、昨年12月より経費が発生しております。

昨年に発生した経費は、昨年分として計上しなければならないのでしょうか?

今年の収入に対する経費として、今年に計上してもいいのでしょうか?

どうか宜しくお願いします。

昨年、個人で業務を請負い、請負額だけで100万くらいになります。

お聞きしたいのは、完了予定が今年2月末(入金3月末)の業務についてです。

現在まだ進行中の業務なので、収入は今年に計上することになるかと思いますが、昨年12月より経費が発生しております。

昨年に発生した経費は、昨年分として計上しなければならないのでしょうか?

今年の収入に対する経費として、今年に計上してもいいのでしょうか?

Re:業務が年をまたぐ場合の経費の計上について

売上は原則として業務が完了し、成果物を相手方に引き渡した時点で計上することになります。

経費についても、売上計上時点で計上します。

完成前にかかった経費については、越年してしまう場合、仕掛品や未成業務支出金などの勘定科目で資産計上(商品在庫のようなものです)して翌年以降に繰り延べ、売上計上時に経費処理します。

したがいまして、今回のケースでは売上・経費ともに平成22年度に計上することになります。

経費についても、売上計上時点で計上します。

完成前にかかった経費については、越年してしまう場合、仕掛品や未成業務支出金などの勘定科目で資産計上(商品在庫のようなものです)して翌年以降に繰り延べ、売上計上時に経費処理します。

したがいまして、今回のケースでは売上・経費ともに平成22年度に計上することになります。

事業所得の赤字について

確定申告(白色申告)について質問です。

私は現在、営業所得と給与所得が両方あります。

営業所得は完全に赤字状態です。

質問1

この場合、『収入金額』の欄には受け取った金額(営業、給与とも)を書くことは分かるのですが、『所得金額』の欄にはどう書けばいいのでしょうか?

給与所得のほうは計算方法が書いてあるので分かったのですが、営業所得の方が計算方法がいまいちわかりません。

営業の収入金額から単純に経費を引いた額(赤字)を書けばいいのでしょうか?

質問2

そのまま赤字の金額を書くと『税金の計算』の欄の「課税される所得金額」がマイナスになってしまいますがそれでも良いのでしょうか?

よろしくお願いします。

私は現在、営業所得と給与所得が両方あります。

営業所得は完全に赤字状態です。

質問1

この場合、『収入金額』の欄には受け取った金額(営業、給与とも)を書くことは分かるのですが、『所得金額』の欄にはどう書けばいいのでしょうか?

給与所得のほうは計算方法が書いてあるので分かったのですが、営業所得の方が計算方法がいまいちわかりません。

営業の収入金額から単純に経費を引いた額(赤字)を書けばいいのでしょうか?

質問2

そのまま赤字の金額を書くと『税金の計算』の欄の「課税される所得金額」がマイナスになってしまいますがそれでも良いのでしょうか?

よろしくお願いします。

Re:事業所得の赤字について

質問1

事業所得の計算は収支内訳書に記載してください。

売上金額と経費を記入する箇所がありますので、売上から経費を差し引いた金額がマイナスの場合には、金額の前に▲を付けて記載します。

質問2

事業所得のマイナスと給与所得を相殺してもまだマイナスの場合は、課税される所得金額は0になります。

青色申告の場合はこの場合の赤字を翌年以降に繰り延べることができますが、白色申告の場合はこの特例の適用を受けることができませんので、切り捨てになってしまいます。

事業所得の計算は収支内訳書に記載してください。

売上金額と経費を記入する箇所がありますので、売上から経費を差し引いた金額がマイナスの場合には、金額の前に▲を付けて記載します。

質問2

事業所得のマイナスと給与所得を相殺してもまだマイナスの場合は、課税される所得金額は0になります。

青色申告の場合はこの場合の赤字を翌年以降に繰り延べることができますが、白色申告の場合はこの特例の適用を受けることができませんので、切り捨てになってしまいます。

副収入の申告

副収入(雑所得)の申告について、本業の収入については税金は給与天引きされていますが、税務署へ申告する際には本業の収入も併せて申告する必要があるのでしょうか。

また、副収入の税金徴収方法を『普通徴収』としたいと思っており、この場合申告の種類が分からないのですが、『還付申告』という形になるのでしょうか。

宜しくお願い致します。

また、副収入の税金徴収方法を『普通徴収』としたいと思っており、この場合申告の種類が分からないのですが、『還付申告』という形になるのでしょうか。

宜しくお願い致します。

Re:副収入の申告

副収入以外の本業が1か所からの給与所得のみという前提で回答させていただきます。

その副収入の所得が20万円を超えている場合は本業の給与とあわせて申告する必要があります。

住民税の徴収方法を普通徴収にしたい場合は、申告書第二表のチェック欄に記載してください。

その副収入の所得が20万円を超えている場合は本業の給与とあわせて申告する必要があります。

住民税の徴収方法を普通徴収にしたい場合は、申告書第二表のチェック欄に記載してください。

借入金について

21年度に事業資金として250万円銀行から借り入れをしました。このお金は所得としての扱いになるのでしょうか。また、どういう項目のお金になるのでしょうか。

Re:借入金について

借入金は所得にはなりません。

借入金は負債の勘定科目として貸借対照表に記載されます。

元本を返済した場合も経費になりませんが、事業用の借入金であれば利息は原則として必要経費になります。

借入金は負債の勘定科目として貸借対照表に記載されます。

元本を返済した場合も経費になりませんが、事業用の借入金であれば利息は原則として必要経費になります。

妻の資金によるローン返済

夫と妻の共同名義となっている不動産のローン返済(夫名義)についての質問です。

夫名義のローンの一括返済をする場合、一部妻の資金(110万円以上)を使って返済したいのですがは贈与税課税の対象となるのでしょうか。

夫名義のローンの一括返済をする場合、一部妻の資金(110万円以上)を使って返済したいのですがは贈与税課税の対象となるのでしょうか。

Re:妻の資金によるローン返済

贈与税の基礎控除は暦年1年度当たり、110万円です。従って19年度(19年1月1日〜12月31日の期間)で110万円を超えた金額分は贈与税の課税対象となります。なお、その越えた部分の金額が200万円までであれば贈与税率は10%です。

計算式は、贈与資金-110万円=基礎控除を超えた金額(A)。 贈与税額=(A)×10%=来年3月15日までに納付する贈与税額。

一つの考え方として19年度のローン返済は妻から110万円の贈与資金で可能な範囲内にして、更に翌年以降また妻からの贈与資金を受けてローン返済を行うことも可能です。

計算式は、贈与資金-110万円=基礎控除を超えた金額(A)。 贈与税額=(A)×10%=来年3月15日までに納付する贈与税額。

一つの考え方として19年度のローン返済は妻から110万円の贈与資金で可能な範囲内にして、更に翌年以降また妻からの贈与資金を受けてローン返済を行うことも可能です。

同じ地域で検索する

その他の税理士

よく検索されるキーワード

- 福井県 節税|

- 公証人役場|

- 税理士紹介|

- 小規模企業共済|

- 品川区 税理士|

- 税理士 西宮|

- 相続税 相談|

- 経費|

- 相続税|

- 堀口会計|

- 総勘定元帳|

- 会社法|

- 配偶者控除|

- 白色申告|

- 建設業手続代行|

- 印紙税|

- 法人税|

- 東京 税理士|

- 扶養控除|

- 使途不明金|

- 税理士 千葉県|

- 直系卑属|

- 所得税|

- 農業|

- 相続放棄申述受理証明書|

- 顧問料|

- サービス業|

- 土地建物名義変更|

- 税理士報酬|

- 飲食店 税理士|

- 決算|

- 必要経費|

- 経営相談|

- 土地の贈与|

- 港区 会計事務所|

- 税理士 事務所|

- 限定承認|

- 税理士 登録|

- 税理士事務所|

- 特別償却|

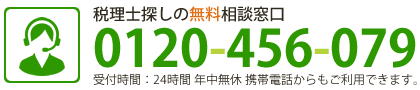

東京都税理士紹介センターの税理士検索をお使いのうえで、ご不明な点がございましたら、よくあるご質問をご覧ください。

よくあるご質問で解決できない問題や、その他ご意見などございましたら、どうぞお気軽にお問い合わせください。